Brexit, Schweiz & Co.: Worauf achten Finanzämter bei Drittstaaten?

Der Handel mit Drittstaaten – Staaten, die nicht zur EU gehören – gewinnt im E-Commerce zunehmend an Bedeutung.

Er bringt aber auch zusätzliche Hürden mit sich. Der Brexit, welcher zum 1. Januar 2021 vollständig vollzogen wird, verdeutlicht das.

Worauf die Finanz- und Zollämter dabei achten, haben wir zusammen mit Betriebsprüferin Andrea Köchling (in nicht-dienstlicher Eigenschaft) im Rahmen eines Webinars erläutert.

Die Aufzeichnung – inkl. der Fragerunde – könnt ihr euch hier anschauen.

Das Wichtigste zusammengefasst

- Lieferungen in Drittstaaten sind grds. immer steuerfrei. Allerdings wird das Finanzamt im Rahmen einer Prüfung regelmäßig einen sogenannten Ausgangsvermerk verlangen. Dieser belegt, dass eure Waren tatsächlich in das Drittland gelangt sind.

- Verbringt ihr eine größere Menge an Waren in ein Drittland (> 1.000 Euro oder > 1.000 kg) müsst ihr dafür zwingend auf das ATLAS-Verfahren zurückgreifen. Im Rahmen des Webinars erläutert Andrea dies sehr umfassend – inkl. der Aufgriffsmöglichkeiten durch die Finanzämter.

- Dazu benötigt ihr zwingend eine sogenannte EORI-Nummer. Die Beantragung ist hier ebenfalls verständlich erklärt.

- Wichtig: Werdet ihr ab dem 1. Januar 2021 ein Fulfillment-Center – z.B. Lager von Amazon – in Großbritannien mit Waren befüllen, so müsst ihr den Export der Waren dorthin regelmäßig über ATLAS anmelden. Aus umsatzsteuerlicher Sicht liegt zu diesem Zeitpunkt noch keine Lieferung und damit auch keine Ausfuhrlieferung vor. Umsatzsteuerliche Verbringungen – wie ihr diese aus der EU kennt – in Drittstaaten gibt es nicht. Dieses Missverständnis ist im E-Commerce noch weit verbreitet und wurde sehr häufig bei Software-Lösungen implementiert – siehe z.B. hier.

Taxdoo ist die Plattform für automatisierte und sichere Umsatzsteuer-Prozesse

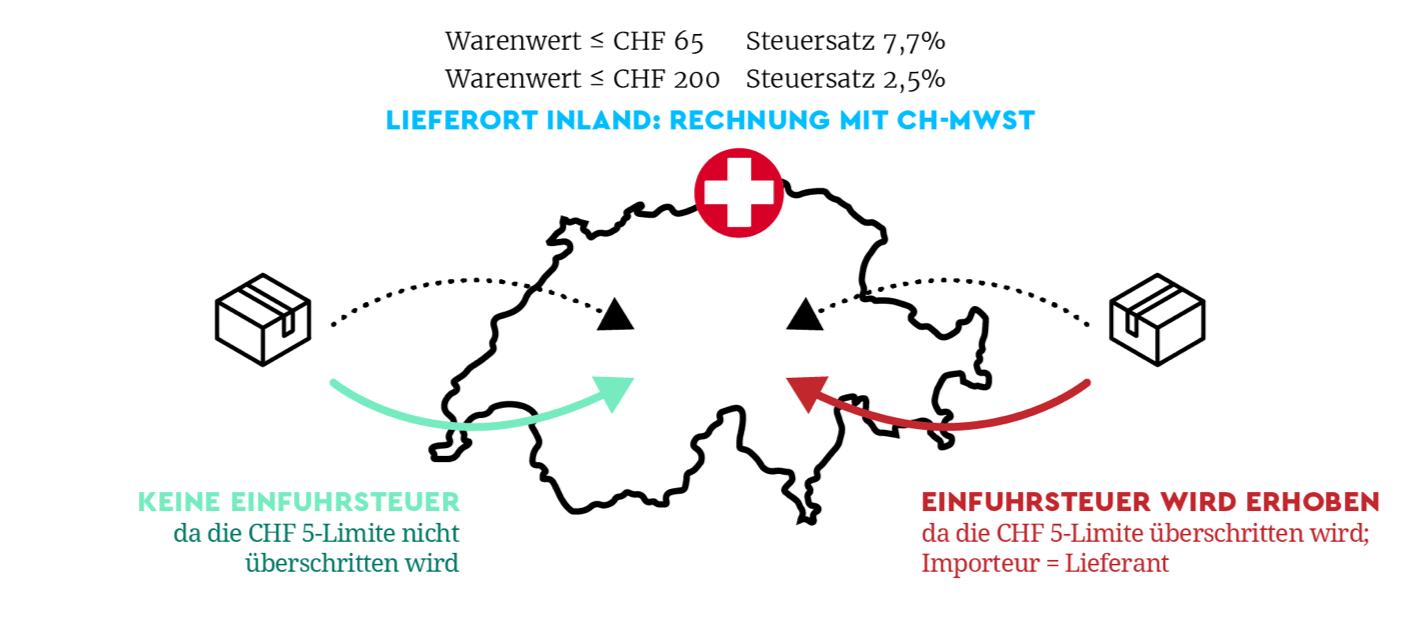

… und bildet für die führenden Onlinehändler in Europa neben der Abwicklung der laufenden EU-weiten Umsatzsteuer-Compliance, Intrastat und Finanzbuchhaltung noch zahlreiche weitere Compliance-Services über eine einzigartige Plattform ab – mittlerweile auch für Drittstaaten, wie z.B. die Schweiz und bald auch Großbritannien.

Wenn ihr mehr darüber wissen wollt, wie ihr Umsatzsteuer-Compliance, Finanzbuchhaltung und noch viel mehr effizient und sicher über eine Plattform abbilden könnt, dann bucht über diesen Link euer individuelles und kostenloses Erstgespräch mit den Compliance-Experten von Taxdoo!

Gerne könnt ihr euch auch für unser regelmäßig stattfindendes Demo-Webinar anmelden, in dem wir euch Taxdoo und unsere Compliance-Services vorstellen und eure Fragen persönlich beantworten.

Weitere Beiträge

Großbritannien & Zoll – Die wichtigsten Bestimmungen für Lieferungen nach UK seit 2022

Update: Steuerpflicht für Online-Händler in der Schweiz ab 2019?